除了动力电池,宁德时代还在这一万亿级市场称王

文/冯优

编辑/阁佬

在全球车用动力电池领域一骑绝尘之后,宁德时代(300750.SZ)在储能领域同样来势汹汹。

数天前,权威行业机构发布的《储能产业研究白皮书2020》显示,在2019 年中国新增电化学储能装机规模排名前十位的储能技术提供商中,宁德时代以近400MWh的绝对优势超越连续两年占据榜首的南都电源,成功摘冠。

这意味着,在加速布局短短两年后,这家全球最大的动力电池生产商在储能市场已实现弯道超车。

在刚刚落下帷幕的全国两会上,全国政协委员、宁德时代董事长曾毓群在提交的提案中建议:“加快电化学储能新型基础设施建设,引领全球能源转型”。

他认为,电化学储能已经具备商业化推广条件,但还存在政策和标准上的问题,需要强化顶层设计,将其纳入国家能源发展规划。

这是曾毓群第二次在全国两会提案中关注储能。2019年,他也曾在两会提案中提出“通过大规模推广新能源汽车,使之成为分布式储能设施”的建议。

连续两年聚焦储能背后,宁德时代开始在该领域合纵连横,不断加码。

过去十年,在曾毓群的带领下,宁德时代凭借一己之力重塑了全球车用动力电池产业格局。不仅连续三年蝉联全球销量冠军,还进一步拉开与老对手比亚迪的距离。

如今,这位掌舵人正在用实际行动证明,宁德时代在储能市场同样具备称霸潜力。

在动力电池领域“独霸天下”后,宁德时代坐拥3000多亿市值。未来,这家动力电池巨头倘若能够在储能领域成为霸主,它的市值又将值几何?

截至6月3日,宁德时代的总市值高达3277.56亿元,在A股公司总市值排行榜中位列第21位。

业内人士分析称,随着在储能业务上的布局不断夯实,宁德时代的排名有望继续上升。

事实上,宁德时代的储能业务正在驶入快车道,曾毓群试图紧踩油门实现弯道超车。

财报数据显示,2018年该公司储能营收为1.89亿元,较上年增长1051.89%,而2019年则在此基础上增长了超过2倍,突破6亿元大关。

此外,凭借规模与品牌优势,曾毓群在全球范围内笼络了诸如Powin Energy、易事特、国网综能等众多颇具实力的储能合作伙伴。

在宁德时代的储能布局中,其合作伙伴既有终端客户,也涉及PCS、BMS等领域。曾毓群搭建的这条完整储能产业链覆盖上中下游,已雏形初现。

不过,与被光环环绕的动力电池业务相比,宁德时代储能业务的公众认知度并不高。鲜为外界所知的是,储能是其核心战略目标之一。

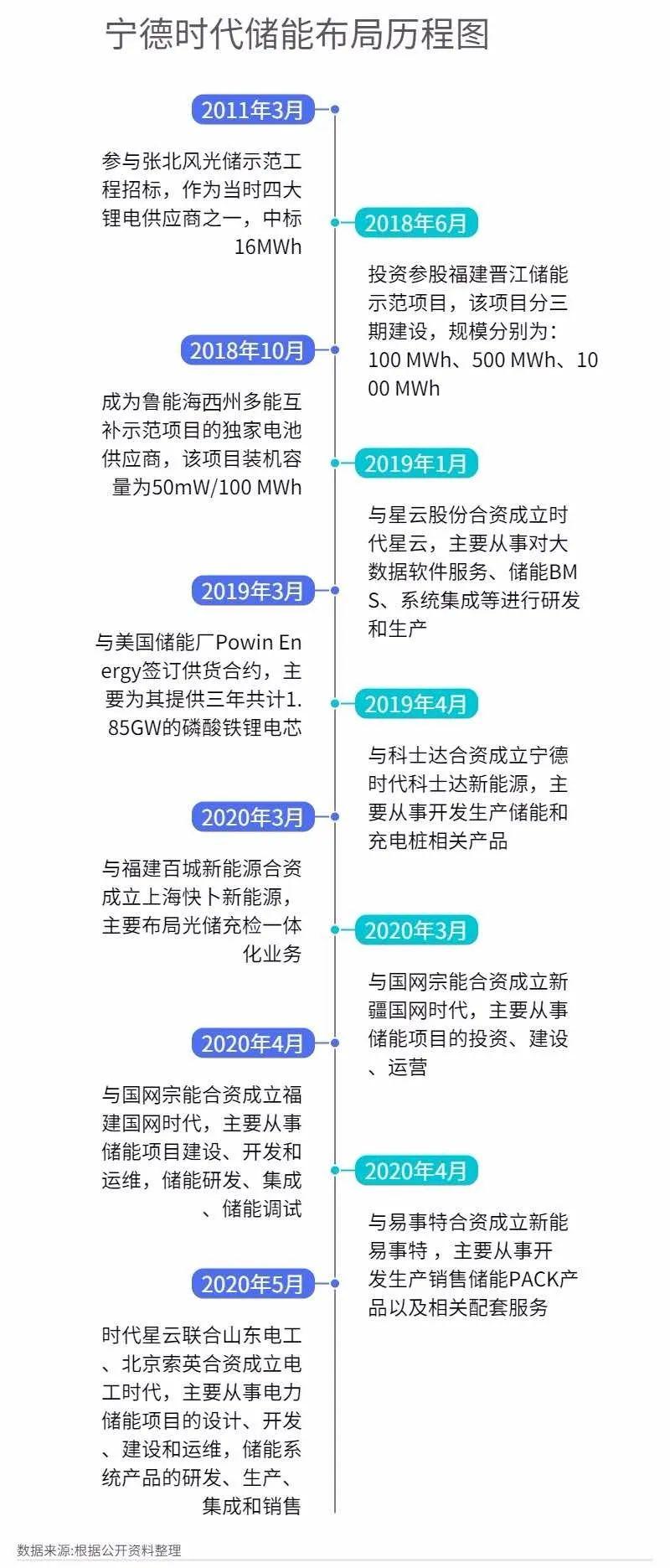

宁德时代最早涉足储能亦可追溯到2011年。

这家动力电池巨头的另一核心人物——副董事长兼首席战略官黄世霖曾表示,“早在宁德时代成立之初,就确定了两个主要的业务方向,一个方向是做动力电池,另外一个方向就是做储能电池”。

这一年,当时世界上规模最大,集风电、光伏发电、储能、智能输电于一体的张北国家风光储输示范工程电池招标结果出炉,宁德时代的前身ATL成为四大电池供应商之一,无限荣光。

但曾毓群没有选择乘胜追击,而是将精力集中在先行崛起的电动汽车市场。随后几年中,该公司动力电池业务一路高歌猛进,于2017年完成对比亚迪的反超,成为新的王者。

制图/ 婷婷

相比而言,宁德时代在储能领域的布局直到2018年才迎来转折。这一年,国内储能产业出现拐点,一方面锂电储能系统成本快速下降,一方面电网公司大规模投资储能,在国内掀起一股“储能热潮”。

或许曾毓群正是看准这一时机,开始加大储能攻势。他的第一步是在公司架构上设立储能事业部,将该业务列为重点发展领域,而后通过成立子公司、建设项目基地、与外界联合的方式一路开疆扩土。

2020年以来,曾毓群的攻势尤其凶猛。

在他的带领下,宁德时代联手国网综能集团开启新一轮储能攻势。目前,双方规划在福建宁德打造的GW级储能工程项目已经通过备案,这是国内已知规模最大的储能项目。此外,双方还计划在山西建设大型独立储能电站。

经过一系列令人眼花缭乱的合纵连横后,宁德时代成功在储能新增装机上夺魁。曾毓群下一步的野心或许是,在这条新赛道上,将竞争对手们远远甩在身后。

在动力电池这条赛道上,宁德时代早已将对手甩在了身后。但这条赛道即将到来的拐点或许让曾毓群卧榻难安。

随着补贴退坡,中国新能源汽车市场正在逐渐告别高速增长的红利期,并罕见地于2019年出现了十年来首次下滑,全年销量为120.6万辆,同比下降4%。

制图/ 婷婷

与车市整体下行相伴随的是政策的转向。2019年6月,商务部公布《鼓励外商投资产业目录(2019年版)》,明确与新能源汽车产业链相关领域均向外资放开。

政策松绑后,不仅为松下、LG化学等动力电池公司提供了回归中国市场的契机,也吸引了越来越多的车企在华自建设电池生产线。

“最近大众携手国轩高科以及戴姆勒与孚能科技传‘绯闻’均被视为国际车企正在进军中国动力电池市场,而随着外资巨头的加入,宁德时代一家独大的格局并非不可撼动” 一位业内人士分析称。

行业下行,拐点已至。如何寻找电动汽车以外的增量市场成为众多电池企业的当务之急。对宁德时代而言,尽管其在国内市场动力电池占有率已超过“半壁江山”,但向上增长的空间已十分有限,寻找下一战场尤为迫切。

储能正是曾毓群为宁德时代选择的“突破口”。该公司在回答投资者提问时明确表示,储能未来的市场规模甚至可能超过动力电池,可以用万亿产值来衡量。

实际上,储能电池和动力电池互为一体两面,二者相互促进,相互依存。

兴业证券的分析认为,在动力电池方面,宁德时代在行业上、下游均占据强势地位,在电池主要原材料钴、锂、镍端均有布局。由于储能电池与动力电池在电芯原材料方面基本相同,因此储能电池也会受益于其动力电池资源优势。

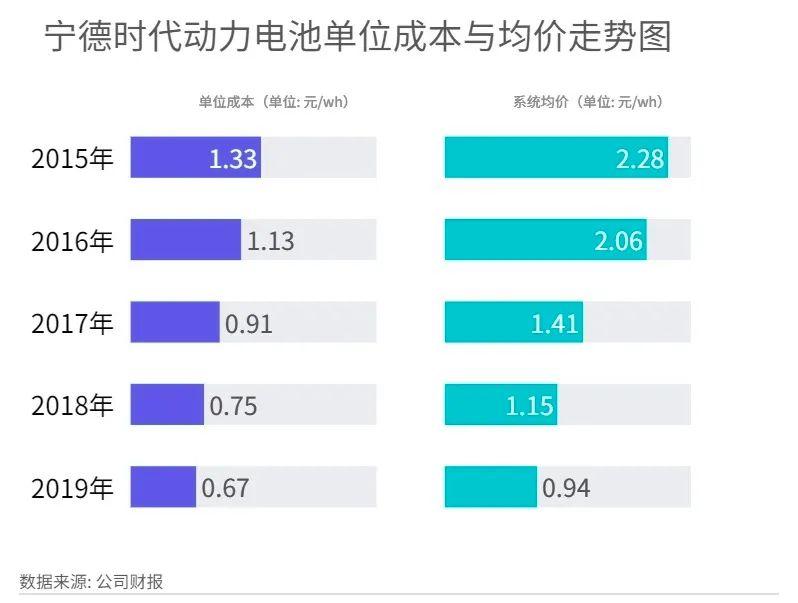

与此同时,动力电池庞大的规模效应也在带动储能系统成本节节走低。

根据宁德时代财报数据,该公司2019年Q4动力电池出货均价已降至0.9元/wh, 而根据其披露的储能业务毛利率数据来推算,其储能系统销售单价约为0.86元/Wh,单位成本约为0.53元/Wh,与2017年相比,下降幅度超过50%。

制图/ 婷婷

正如曾毓群在今年两会提案中所言,过去10年,锂电池性能提高了3倍,成本下降了90%,在储能领域的商业化应用条件基本成熟。

但值得注意的是,他还提到储能大规模推广还存在政策和标准上的众多难题待解。

在业内人士看来,这些难题未解决前,储能产业正处于黎明前的黑暗阶段。

黎明前夜,曾毓群能否将储能板块打造成继动力电池之后的又一张“王牌”?

/ END /